|

|

数据来源:人民银行、银保监会 |

金融政策为民营、小微企业融资纾难解困

邓礼在江西最大的农产品市场——南昌深圳农产品中心批发市场做水果批发生意。往年春节期间正是店里生意最好的时候,而今年受新冠肺炎疫情影响,生意不大好。“过去,我们店里春节期间水果的销量差不多要占到上半年总销量的1/3。”邓礼说,但今年从1月下旬开始,往年的红火场景不见了,为春节囤下的货少有人问津。

从几年前开始,邓礼从银行贷款备货,申请了几百万元的抵押经营贷款,期限一年整,随借随还。今年贷款眼看就要到期了。“借来的钱要还,但水果销量却比去年同期下降了90%。每个月几万元的利息,加上店面租金、工人工资,真令人头疼。”邓礼说。

就在邓礼犯愁的时候,银行客户经理给他打来电话,告诉他不用为贷款的事情过于焦虑,短期的还款不及时,不会影响后续贷款的使用。“这几天看到国家出台了不少金融支持政策,心里踏实多了。有困难大家一起扛,就没有过不去的坎。我们自己也会积极想办法应对。”邓礼说。

面对突如其来的疫情,民营、小微企业由于自身抗风险能力相对较弱,更容易受到冲击,遭遇来自多方面的压力,其中包括资金压力。目前,企业的呼声正得到有力回应。近日,多部门陆续出台了一系列措施为民营、小微企业纾难解困,解决资金难题。

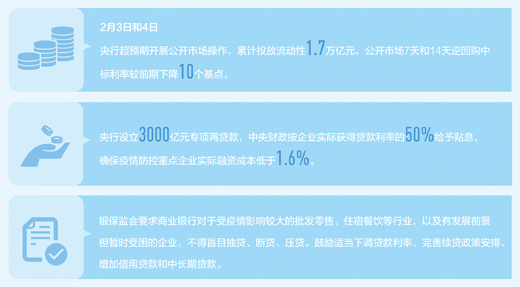

中国人民银行副行长、外汇局局长潘功胜介绍,为了保持金融体系充足的流动性,2月3日和4日,人民银行超预期开展公开市场操作,两天累计投放流动性1.7万亿元,稳定市场预期,并会同相关部门联合出台政策,加强对疫情防控和实体经济的金融支持。

银保监会出台政策要求商业银行做好受困企业金融服务,对于受疫情影响较大的批发零售、住宿餐饮、物流运输、文化旅游等行业,以及有发展前景但暂时受困的企业,不得盲目抽贷、断贷、压贷。鼓励适当下调贷款利率,完善续贷政策安排,增加信用贷款和中长期贷款。

在治本上下功夫,缓解融资难融资贵问题

近日,汇丰银行(中国)有限公司推出信贷投放翻倍、贷款利率优惠、专人审批快速通道、全面强化线上服务等措施,支持小微企业发展。汇丰中国副行长兼工商金融主管方啸说:“中小微企业是中国经济发展不可或缺的重要力量,疫情给他们带来了严峻的资金和经营压力,汇丰将充分运用海内外各种资源,协助企业渡过难关。”

为小企业解忧,各地银行业金融机构在行动。在江苏,省综合金融服务平台开通“受疫情影响困难企业绿色通道”,上线当天多家银行在平台发布多项支持受疫情影响困难企业金融产品。在浙江,银行业保险业梳理、发布惠企政策清单。在山东,银行业适时调整信贷政策,灵活采取展期续贷、减费让利等差异化安排,加大对相关制造业、民营小微企业的资金支持,助力企业复工复产。

银保监会副主席周亮表示,当前不少银行为受疫情影响的小微企业增加了专项的信贷额度,对逾期的利息给予了减免,很多国有和股份制银行对湖北省内的小微企业贷款利率在去年基础上再次下调0.5个百分点。解决民营、小微企业融资难融资贵问题,更要在治本上下功夫,今年将重点从增量、降价、提质和扩面4个方面做好小微企业的金融服务。

具体来说,要求单户授信1000万元及以下的普惠型小微企业贷款综合成本进一步降低,提高小微企业贷款中的信用贷款、续贷和中长期贷款的比例,降低企业综合融资成本。同时要求将新增贷款更多投向首次从银行机构获得贷款的小微企业。

国家金融与发展实验室特聘研究员董希淼说,下一步,应采取多方面金融措施,积极应对疫情对经济的冲击。货币政策要针对疫情变化进行灵活适度、定向精准的调节。监管部门应适时调整相关监管指标和考核要求,发挥金融机构积极性,更多推动市场化地降低企业融资成本,也要注意防范可能出现的道德风险,如对假借疫情名义逃废债务的企业和个人,应及时纳入征信系统。

为防疫重点保障企业发放应急贷款、专项贷款等

当前,防疫物资和医疗产品生产是疫情防控的重要保障,当务之急是要保证这类产品生产企业所需的资金。

财政部、人民银行等部门首次将财政贴息和专项再贷款捆绑发力,人民银行设立3000亿元专项再贷款,通过商业银行向重点医用物品和生活物资的生产、运输和销售重点企业“输血”。中央财政按这些企业实际获得贷款利率的50%给予贴息,确保企业实际融资成本低于1.6%。

政策效应正在陆续释放。2月3日,浙江台州上市药企海正药业宣布一款可以用于抗疫药物的聚合酶抑制剂提前申报上市。根据台州银保监分局下发的企业名单,农业银行台州分行第一时间展开省、市分支机构联动,开通绿色通道,1天之内为海正药业发放4200万元贷款,为近年来该行发放速度最快的单笔大额贷款。2月5日,进出口银行浙江省分行也与海正药业完成新增5000万元授信网上签约,当天下午办理完成新增授信所有手续,将专项再贷款及时、精准“输血”给企业。

“我们一定会用好国家金融优恵政策,加大新药研发生产力度。”海正药业相关负责人说。

据台州银保监分局局长曹光群介绍,该分局梳理了全国、省、市三级重点应急防疫物资生产企业名单,指导银行保险机构对涉及疫情防控的重要医用物资企业、重要生活物资企业和应急物资生产及配套企业落实“伙伴银行”机制,优先配置金融资源,力争存量贷款在到期当天完成续贷,新增贷款当天放贷。

同时间赛跑,全国银行业金融机构积极主动对接疫情防控重点保障企业,发放应急贷款、专项贷款等,全力保障企业融资需求。中国银行业协会的最新统计显示,截至2月11日中午,各银行业金融机构合计发放该类贷款超过3490亿元。

大型商业银行担当中坚力量。工行设立疫情防控专项基金,简化流程,支持医药和医疗器械生产流通,以及与疫情防控相关的信息技术、制造业、物流运输等企业。股份制商业银行联动配置全国网络和资源。民生银行配套提供包括线上供应链金融、全球速汇、票据管家等在内的一站式综合服务方案,支持疫情防控重点企业在药品生产、医疗器械、抗疫物资等领域的资金需求。城商行大力支援本地抗疫。山东的临商银行单列10亿元专项信贷资金,利率较同类业务定价低20%以上,专门用于支持疫情防控相关的医疗机构、医药生产加工和流通企业,以及受疫情影响较大的民营、小微企业,目前已完成信贷投放3000万元。