当地时间6月23日,新疆大全新能源被美国商务部拉进了黑名单,受该消息影响,在纽约证券交易上市的大全新能源(DQ.US)的盘后成交价暴跌10.67%。与此同时,其分立出来的新疆大全新能源股份有限公司(以下简称“新疆大全”)则正在积极谋求登陆A股科创板。

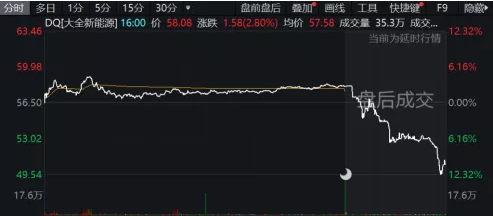

图1:大全新能源(DQ.US)当日股价走势图

新疆大全本次拟募集资金50亿元,其中4.21亿元拟投向年产1000吨高纯半导体材料项目,约35.12亿元拟投向年产35000吨多晶硅项目,10.67亿元拟用于补充公司流动资金。

新疆大全本次在科创板募资的背后,体现出的是公司的资金不足,其自身“造血”能力不足,仍在大规模投资,加重了企业负债压力。近年来,持续对外投资也进一步加大企业固定资产比重,企业固定资产计提折旧带来的减值风险有所加大。另外,当前多晶硅价格已涨至近十年来的高点,产品价格存在下降可能,可能会带来业绩向下波动的风险,前景令人担忧。

“造血”能力不足仍大幅投资

上市前夕大幅还债后压力犹存

根据其招股说明书(注册稿)来看,2019年新疆大全资产负债率大幅走高,2020年又突然大幅下降(如下表所示)。

附表:新疆大全近三年相关债务指标表现

仔细分析其资产负债率走高的原因,2019年,新疆大全短期借款、长期借款、其他应付款等均有所上涨,负债总额的增加导致了其资产负债率较上年末增长14.75个百分点。

值得注意的是,报告期内,公司正在积极扩产。2018年-2019年,其先后建成投产0.8万吨、1.0万吨、3.5万吨高纯多晶硅产能。反映在投资性现金流上,其三年内购建固定资产,无形资产和其他长期资产所支付的现金分别约为1.27亿元、9.31亿元和4.42亿元。其2019年该项投资现金金额最高,可见其当年投资力度较大。

然而,其自身的“造血”能力稍显不足。招股书显示,2018年、2019年,企业经营活动产生的现金流量净额分别净流出约4.16亿元及7.58亿元。2020年,在年内销售均价出现小幅同比下降的同时,由于产能释放推动了当年销售规模的扩大,新疆大全2020年营业收入达46.64亿元,同比增长92.25%。得益于营收的大幅增长,其现金流量净额转正,约为4.16亿元,但其经营性现金流远远无法满足其投资需求,这也使其加大了对外筹资的力度。

其中2019年,该公司筹资活动产生的现金流量净额为三年内最高,达约14.44亿元,企业当年取得借款收到的现金即约12.31亿元。难以创造持续的经营性现金流入,但仍在不断扩张,这或许便是造成其资产负债率陡增的主要原因。

而2020年以来,企业筹资活动现金流出为17.92亿元,同比增长188.87%。其筹资活动现金流出主要为偿还债务支付的现金,企业在招股书中表示,归还贷款较上年同期大幅增加,为用于偿还前期借款、清理转贷所致。这样看来,该公司IPO前夕的突击还贷,或是为顺利上市,降低负债规模而采取的策略。

然而,其负债情况虽然有所改善,但资金链仍较为紧张。招股书显示,截至2020年末,公司的流动资产约为21.39亿元,流动负债为29.03亿元,流动资产与流动负债的缺口超过7.6亿元,公司仍面临一定的流动性风险。

而从有息负债来看,截至2020年末,公司未受限货币资金的金额约为4.23亿元,未背书及贴现的银行票据的金额为100万元,而流动负债中有息债务金额约为4.93亿元,其在手资金与其短期有息债务存在缺口,而其非流动负债中仍存在12.2亿元的有息债务金额。

半导体级多晶硅项目盈利能力未知

固定资产减值风险或会加重

当下新疆大全仍有进一步扩张需求,其本次募资中,约35.12亿元拟投向年产35000吨多晶硅项目。在募资扩大原有太阳能级多晶硅产能的同时,新疆大全拟将募资所得4.21亿元投向年产1000吨高纯半导体材料项目。

半导体级多晶硅(即电子级多晶硅)相较太阳能级多晶硅对纯度要求更高,因而对企业有更高的技术要求。公司虽对半导体级多晶硅有相应技术储备,但未有过产业化经验,项目存在不确定性较高。

新疆大全自己也在风险提示中提及:“半导体级多晶硅纯度高于公司目前产品,生产技术难度较高,应用领域及目标客户与公司现有产品不同。公司未从事过半导体级多晶硅的生产,如果该募投项目因生产或技术经验不足无法实施、延期实施,或产品质量、产能释放未达到预期,或客户开拓未达到预期,则可能影响募集资金投资项目实现预期收益。”

而近三年,随着企业产能的逐步提升,新疆大全的固定资产逐年增加。报告期内各期末,公司固定资产账面价值分别约为37.9亿元、64.61亿元和64.83亿元,占非流动资产比例分别为87.01%、95.59%及94.47%

随着固定资产逐年增加,企业固定资产计提折旧额度也逐年增长。三年内,计提折旧金额分别约为2.4亿元、3.12亿元及4.67亿元,分别占营业成本比重的17.93%、16.55%及15.1%。后续募投项目的建成,将使企业固定资产总额继续增加,未来固定资产计提折旧额度也将继续增长,一旦募投项目不及预期,增加的大量固定资产折旧可能会影响企业的利润表现。

多晶硅价格面临回落趋势

企业有业绩“变脸”风险

受供需关系影响,多晶硅产品的价格波动较大。2020年,一级免洗单晶菜花料、一级免洗单晶致密料分别占新疆大全多晶硅销售收入的31.95%和17.27%,占比相对较高。

通过有色金属工业协会硅业分会在近一年内对国内单晶致密料、单晶菜花料价格变动的统计数据,或许可以直观显示多晶硅的价格特性,即短时间内价格可能存在大范围波动。

图2:2020至今国内多晶硅成交均价(时间:当周 单位:元/kg)

数据来源:有色金属工业协会硅业分会

统计数据显示,2020年上半年,多晶硅价格持续降至历史低位,而2020年下半年以来,随着下游产能释放,价格在波动中维持向上趋势,2021年以来,多晶硅价格加速上涨,截至6月16日当周,单晶致密料销售均价已较一年前同比上涨近264.16%,单晶菜花料销售均价已同比上涨近278.24%。

当前多晶硅价格位于近十年的高点,需警惕的是,如果多晶硅价格下跌,可能会给企业带来经营风险。事实上,相关产品跌价已有前车之鉴,从销售年均价来看,根据智研咨询发布的相关行业报告,2011年年末,多晶硅成交年均价曾达240.24元/kg,截至2020年末,价格已降至63.5元/kg。

多晶硅位于行业最上游,其价格上涨意味着整个产业链都将承压。而据新能源行业研究机构PV InfoLink分析,电池片与组件厂商5-6月间持续有减产动作,整体平均开工率为40-60%,上海SNEC光伏展(6月3-5日)期间,供应链价格高昂已经开始影响终端需求,展会后硅料价格已有维稳甚至微降趋势。

随着2021年多晶硅价格的大幅上涨,2021年,在保持原销量基础上,新疆大全业绩大概率将达到新高。但此后,若其不继续扩大产能,企业可能面临业绩回落的风险。

招股书显示,截至目前,新疆大全年产能为7万吨。其在招股书内表示,当前公司产能利用已趋于饱和,2020年,公司多晶硅产量为7.73万吨,销量为7.48万吨,产能利用率已达110.41%,产销率达98.34%,近于满产满销状态。

假如企业短期内未有新增产能释放,一旦多晶硅价格出现下跌,企业恐怕会面临业绩下滑风险。当前新疆大全IPO进程已至提交注册阶段,其或将于2021年成功登陆科创板。在主营产品价格的高位谋求上市,可能会加大企业业绩“变脸”的可能性,企业计划采取何种措施以应对上述风险,仍有待关注。

(文中提及个股仅为举例分析,不做买卖建议。)