今年一季度,伯克希尔买入6890万股派拉蒙的股票,持仓达到了派拉蒙的10.44%。尽管有分析师认为这是巴菲特手下两位得力基金管理人的操作,但笔者认为,看好并做出买入派拉蒙的,大概率是巴菲特本人。

数据角度看,2022年的一季度,在奈飞因订阅人数不断下滑而遭“抛售”的同时,Paramount+则增加了680万订阅者。值得注意的是,截至一季度,累计已经达到了6200万订阅人数,提前实现公司此前预期的2024年年底达到6500万人~7500万人。

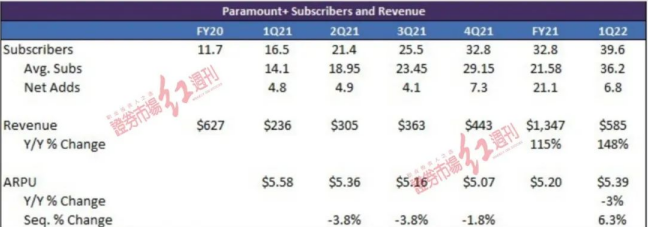

附表 派拉蒙订阅流媒体平台Paramount+的订阅人数和营收

数据来源:LightShed Partners、公司报表

此外,公司通过传统有线电视和广播电视,大规模触达终端家庭的渠道,从而对新媒体平台进行有效引流。

派拉蒙新增订阅人数

爆发式增长

美国有四大广播电视台,分别是美国广播电视(ABC)、哥伦比亚广播电视(CBS)、全国广播电视(NBC),以及上世纪八十年代搅局成功的福克斯(Fox)。派拉蒙的前身为CBS,但2006年,CBS把派拉蒙工作室和有线电视频道分拆成维亚康姆,其余的业务,如广播电视和部分区域电台仍留在CBS。

但分散运作13年后,公司创始人、控股股东国家娱乐公司的老板萨姆纳·雷德斯顿(Sumner Redstone)认为,合并运作效果更好,且有协同效应,可以共同抵挡传媒行业巨头们越来越大的规模化趋势。

今年一季度的入场,其实不是伯克希尔第一次做派拉蒙的股东。2013年,刚进入伯克希尔的Todd Combs或Ted Weschler(管理资产规模约在150亿美元),其实买过当时还单独运作的维亚康姆,但亏损出局。

如今伯克希尔卷土重来,又是看中了派拉蒙的什么呢?我们都知道,未来的媒体行业,一定是直接面向消费者(DTC)占据主导,一切都要围绕着流媒体来展开,无论是SVOD(订阅随选视讯)还是AVOD(广告随选视讯)的形式。

但从行动上看,派拉蒙是一个后知后觉者。在维亚康姆和CBS分开运作时,公司非但没有投资流媒体平台,反而举债回购(尤其是维亚康姆),结果造成生意严重投资不足,和奈飞、HBO等流媒体平台的差距越来越大。

从这里我们也可以看到,回购并不总是好事。回购给股东创造正价值有一个前提:投资新业务不能带来更好的经济回报!而维亚康姆等传统媒体公司当时的回购行为显然不符合这个前提。

看着已经落后了的维亚康姆,如梦初醒的雷德斯顿家族把气撒到管理层头上,连续换了几任CEO,最后从维亚康姆国际业务部门提拔了Bob Bakish。在那之前,Bob成功地帮助维亚康姆国际业务实现了年化正增长,而之后几年派拉蒙的发展,证明他还是很得大股东欢心的。

从附表我们可以看到,在2020年底订阅流媒体平台Paramount+只有1170万订阅者,但到了2022年的一季度,已经接近4000万人;2020年全年订阅流媒体营收6.27亿美元,2021年增长了115%达到13.5亿美元,而2022年1季度营收同比增长幅度竟增加了148%。

2022年的一季度,众所周知奈飞订阅人数不断下滑,而Paramount+则增加了680万订阅者。根据公司年报披露,2020年年底流媒体平台(包括Paramount+和其他所有公司旗下的媒体平台)订阅人数2900万人,公司预期2024年年底达到6500万人~7500万人;但到了2022年一季度,公司已经达到了6200万订阅人数,指引2024年年底可以达到1.2亿人~1.4亿人!

老树开“新花”

派拉蒙护城河凸显

笔者研究了派拉蒙过去几个季度的季报,发现除了流媒体订阅人数的指引,每个季度都远超市场预期。派拉蒙还有一个“杀手锏”——Pluto电视。Pluto是维亚康姆在2019年用3.4亿美元买下来的一个广告随选视讯(AVOD)平台。所谓广告随选视讯,指的是用户可以免费看任何平台上有的资源,不需要付费,但是得忍受间隔出现的广告,Pluto则通过广告赚钱。目前Pluto TV的全球月活用户数量已经达到近5000万人,去年的营收已经达到10亿美元,其价值早已远超2019年收购的作价。

另外,无论是AVOD的Pluto还是SVOD的Paramount+,平均用户营收(ARPU)上涨都很惊人,比如Pluto的全球ARPU同比增加17%至1.64美元/人,美国本土ARPU同比增加44%至2.54美元/人。

更重要的是,Pluto作为“免费”流媒体平台,起到了很好的引流作用,80%的Pluto月活都在Paramount+上有订阅。例如,一部新剧出炉,派拉蒙会把第一集免费放到Pluto上,然后把看得津津有味意犹未尽的客户导流到Paramount+上。

读到这里,大家是否想过,为什么派拉蒙、迪士尼等传统媒体公司的流媒体转型可以做得风生水起,而苹果TV和短片串流媒体平台Quibi却折戟沉沙?萨姆纳说过一句话,“内容为王”。这句话在传媒行业,永不过时。复盘可以发现,哪一个拥有广泛且深厚的内容积累的传媒公司,其DTC转型是不顺利的?无论是迪士尼,派拉蒙,还是华纳探索,他们拥有的优质内容,都会让他们在适应新时代的信息分发方式的过程中,游刃有余。

主要就在于,这些传统媒体巨头能通过传统有线电视和广播电视进行引流。例如,前面讲过了,全美就只有四个广播电视。广播电视听起来好像是一个古老的概念,但在如今日渐碎片化的传媒格局下,广播电视恰恰变成了惟一一个仍然能够大规模触达终端家庭的渠道。拥有周日下午全国橄榄球大赛(NFL)授权,学校橄榄球和篮球授权的CBS广播电视可以触达1.2亿家庭,以及大量18~49岁男性精准用户。体育作为即时赛事,不容易被其他媒介取代。

另外,派拉蒙还拥有一系列极为优秀的有线电视频道,比如美国最受欢迎的儿童有线电视频道尼克儿童频道(Nickelodeon)、音乐电视网、喜剧中心频道、黑人娱乐电视台(BET)等等。通过信息在这些渠道上针对忠实粉丝的定向散播,派拉蒙可以较为轻易地收获流媒体用户。

当然,最不该被忘记的,是派拉蒙工作室这个电影制作领域的创新中心。如果您想了解一下电影工作室的护城河的话,只需要明白以下数据的含义:60年前,一共有5个主要的电影工作室;60年后,还是这5个(哥伦比亚、派拉蒙、迪士尼、华纳传媒、全球影院)。

资产负债表改善

预留安全边际

从图1可以看到,过去十年,奈飞除了2020年疫情催化之外,没有一年是产生自由现金流的。派拉蒙固然看上去像是一个“正在融化的冰块”,但其稳健的自由现金流产生帮助它进行业务的转型。

图1派拉蒙自由现金流与奈飞自由现金流的比较(亿)

数据来源:公司财报

除了相对稳定的自由现金流为派拉蒙转型提供源源不断的弹药之外,巴菲特当前投资派拉蒙已经预留了比较不错的安全边际。我们前面提过,派拉蒙去年择机高位增发股本,加上自身产生的现金,大幅改善了资产负债表。

图2 派拉蒙过去三年的现金、负债与净负债(单位:百万美元)

数据来源:派拉蒙年度报表

从图2中可见,派拉蒙在过去两年疫情的肆虐下,依然减少了70亿美元的净负债。目前170亿的市值,70亿的净负债,也就是说240亿美元的企业价值。派拉蒙除去流媒体投资的EBITDA为60亿美元,目前EV/EBITDA才4倍。

如果DTC转型后的派拉蒙的自由现金流收益率能回到疫情之前,那么其2025年的年化自由现金流应为30亿美元,即便之后没有成长,也足以支撑起333亿美元的市值。现价买入未来计入4%的分红收益的年化收益为29%。

关键词: 派拉蒙新增订阅人数爆发式增长 资产负债表改善 预留安全边际 老树开新花